第一财经记者调查发现,自从辉山乳业股价24日因为债务危机、涉嫌财务造假等打了“一五折”后,除23家国内主要银行被曝“踩雷”外,该公司还频繁通过融资租赁进行规模不小的融资,甚至在暴跌前几天仍在操作。此外,地方金交所、P2P平台融资等也是其进行融资的平台。

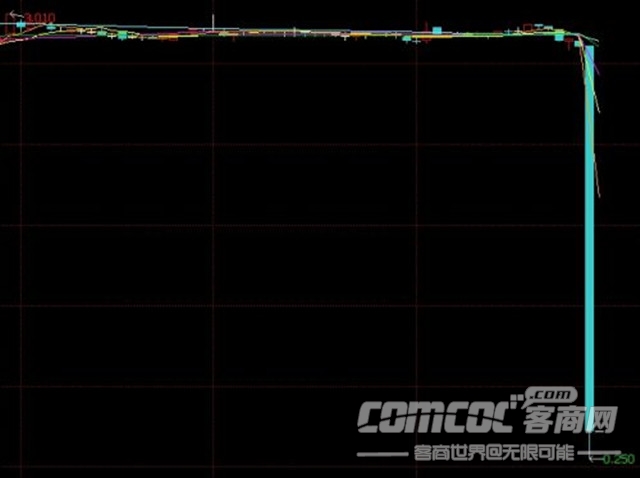

辉山乳业(06863.HK)股价3月24日暴跌85%

从辉山乳业近一年融资情况看,借钱的“胃口”明显变大,但资金用途、投向却十分神秘。2016年12月以来,大股东的几次增持,也并未提及资金来源。

第一财经记者27日走访了位于沈阳市沈北新区虎石台北大街120号的辽宁辉山乳业集团(沈阳)有限公司,装载有液态鲜奶的卡车频繁进出,倒班工人上下班秩序井然。门卫及作业工人均表示,目前生产一切正常,没有接到其他通知事项。

辽宁辉山乳业集团(沈阳)有限公司的货车仍在正常运送液态鲜奶

为何频繁举债、究竟背负了多少债务、资金又投向了哪里……辉山乳业的资金链迷局依然待解。

债权银行深陷

暴跌来得太快,就像龙卷风,国内主要银行悉数被卷入辉山乳业的债务危机。然而,由于是或有负债,这些债权银行涉及辉山乳业的贷款总规模尚无法得知。

辉山乳业24日出现断崖式下跌后,随即传出消息,共有70多家债权人向其提供融资,其中仅银行就达到23家。目前,除建设银行、兴业银行、光大银行、恒丰银行外,其他国有银行、股份制银行,几乎全部卷入危机。牵涉其中的还有大连银行、锦州银行、阜新银行、辽阳银行、辽宁农信社等当地银行机构,以及国开行、进出口银行、华融资产、汇丰银行等四家金融机构。

根据辉山乳业某债权方透露,截至2016年9月,银行授信余额140.2亿元,其中信用免担保15.5亿元,担保贷款103.5亿元,抵押贷款21.2亿元。此外,媒体报道称,在3月23日的债权人会议上,辉山乳业董事长、实际控制人杨凯承认资金链断裂。

辉山乳业大厦

辉山乳业的银行贷款规模,目前并无准确数据,各种说法也不尽一致。按照上述辉山乳业某债权方提供的数据,各家银行中,授信金额最大的为中国银行,金额33.4亿元。第二为工商银行,金额21.1亿元。但流传的各种债权银行名单也存在一定出入。按上述辉山乳业某债权方的说法,辉山乳业第三大债权银行为东北一家地方银行,但根据最新消息,其授信金额已排在第二。

上述5家东北地方银行中,只有锦州银行披露了业绩报告。但根据2016年业绩报告,锦州银行前十大股东、前十大贷款客户中,均无辉山乳业。此外,大连银行、阜新银行2015年年报中,前十大股东、前十大贷款客户名单中,也无辉山乳业身影;辽阳银行网站没有公开历年年报。

2016年3月,辉山乳业曾披露其或有负债情况。2014年之后,与其存在往来的银行,共计7家,其中有部分是外资银行,并且均发生在2016年之前。在此之后,该公司未发生或有负债。

披露信息显示,2014年4月28日,辉山乳业与中国银行澳门分行签订协议,预期向后者贷款5000万美元,期限为三年。2015年1月,该公司与香港上海汇丰银行签订贷款函,最高可以从汇丰银行贷款2000万美元,期限为三年。

此外,定期报告披露,2015年12月26日,辉山乳业与多家银行签订银团贷款协议,最多可以贷款2亿美元,部分最多为1.8亿美元,参与的银行包括香港上海汇丰银行、中信国际、恒生银行、上海银行香港分行、招商银行香港分行、创兴银行。

上述与辉山乳业存在往来的银行中,有5家与流传的辉山乳业23家债权银行名单吻合。但在此之后,上述或有债务是否实际发生,辉山乳业并未披露。此外,辉山乳业在港交所的定期报告显示,其主要往来银行为中国银行。

根据辉山乳业业绩报告资料,截至2016年3月31日,包括一年内到期的长期借款在内,辉山乳业短期借款共计71.3亿元。而截至当年9月30日,其短期银行借款已经高达110.8亿元,半年间增加了39.5亿元。对于新增贷款的来源,辉山乳业亦未披露。

截至目前,上述债权银行中,公开证实向辉山乳业发放贷款的只有平安银行。2016年12月27日,辉山乳业公告称,杨凯控制的Champ HarvestLimited(冠丰),与平安银行签署补充协议,将2015年6月5日签订的、24亿港元的两年期银行贷款中的21.4亿港元余额的到期日延长一年。相应贷款由冠丰向平安银行质押辉山乳业34.3亿股。平安银行于24日回应此事后,又于26日再度澄清,称该行及控股股东中国平安并未持有辉山乳业股份,将采取各项措施保障信贷资金安全。

成立多家类金融公司

种种迹象显示,最近一年多,辉山乳业资金需求明显增加,融资渠道也不再限于银行。

第一财经记者发现,2016年4月以来,辉山乳业多次通过融资租赁,进行了规模不小的融资,累计金额达到23亿元,除了已经失效的10亿元,剩余的仍有13亿元之多。

公开信息显示,2016年4月29日,辽宁辉山集团(辉山乳业间接全资子公司)作为出售人及承租人,以估值20亿元的租赁资产,与购买人和出租人广东粤信融资租赁有限公司签订融资租赁协议,由后者提供期限五年的10亿元融资,年化利率不高于6.2%。但在2016年11月27日,辉山乳业宣布此次融资租赁失效,具体原因没有披露。

位于沈阳市沈北新区辉山大街99号的辽宁辉山集团

这次融资租赁失败后,辽宁辉山集团转而又与盈华租赁签订协议,将评估值15.54亿元的租赁资产,作价7.5亿元,向盈华租赁进行融资,租赁期限5年,年化利率为6.2%。从2017年开始,辽宁辉山集团于每年5月、11月,分10期等额支付本金7500万元及相关利息。

此后,辉山乳业的两家全资子公司辽宁辉山乳业集团恒丰牧业有限公司(下称“辉山恒丰”)、辉山乳业(中国)有限公司(下称“辉山中国”),于2016年12月8日,签订了第三份融资租赁计划。协议显示,两家公司将在此后6个月内,向“中建投”(披露名称)出售其若干物业、厂房及设备等,以5%的年化利率,取得3亿元融资。

即便在此次危机全面爆发前几天,辉山乳业仍在通过融资租赁大量融资。根据公开信息,3月17日,辉山恒丰、辉山中国与徐州恒鑫金融租赁股份有限公司签订协议,通过向后者出售若干物业、厂房设备等回租的方式,以年化6%的利率,获得后者2.5亿元融资。

进行外部融资租赁的同时,2016年7月份以来,辉山乳业自身在上海、深圳等地,成立了多家包括商业保理、融资租赁等在内的不同类型的类金融公司。

根据天眼查最新资料,2016年11月,辉山乳业在深圳注册了辉山(深圳)融资租赁有限公司、辉山(深圳)商业保理有限公司,两家公司注册时间均为2016年11月22日,注册资本也同为2亿元,唯一股东为辉山中国。

更早些时候,辉山乳业还成立了辉山(上海)融资租赁有限公司,注册时间为2016年7月19日,股东亦为辉山中国,法定代表人葛坤,葛坤目前为辉山中国董事、辉山乳业执行董事兼高级副总裁,与辉山乳业实际控制人杨凯为一致行动人关系。但上述三家的具体状况、是否在辉山乳业融资中发挥作用,目前尚无法得知。

大量体外负债

除了银行贷款、融资租赁之外,通过P2P平台、地方金交所等渠道,辉山乳业可能还有大量没有披露的体外负债。其中,仅在大连金交所发行的定向融资计划可能至少就有75期。

第一财经记者获得的资料显示,从2016年10月以后,辉山乳业开始在大连金交所发行定向融资计划。资料显示,2016年11月1日,大连金交所发行了一款名为“辉山乳业定向融资计划49号”的固收产品,该产品发行规模200万元,期限720天,预期年化收益率6.6%,发行方为辽宁辉山集团,辉山乳业提供保证,资金用途为采购生产设备。时隔一天之后的2016年11月2日,大连金交所又推出了“辉山乳业定向融资计划52号”,该产品同样为固收产品,发行规模同样为200万元,期限720天,预期年化收益率6.6%,发行方、保证人仍为辽宁辉山集团、辉山中国。

为了销售辉山乳业上述融资产品,相关各方在媒体投放广告推广。《辽沈晚报》2016年10月10日刊登的一则广告称,是年“十一”黄金周期间,大连金交所上线新产品辉山乳业定向融资计划,该产品“自上线以来就受到辽沈地区投资者青睐”,并对发行方、担保方的情况进行了介绍。此后,类似广告多次刊发。

上述融资计划,并不是辉山乳业在大连金交所的全部。与此相关的定向融资计划,具体发行数量目前无法得知。在大连金交所网站,无法查到相关产品信息。但可以肯定的是,目前至少已发行到75号。

值得注意的是,在辉山乳业“跳楼”式暴跌的3月24日,大连金交所还提供了该产品的转让服务。

根据大连金交所网站信息,3月24日转让的辉山乳业定向融资计划,共涉及11期产品,编号最大的为75号,具体分别为26号、30号、38号、39号、50号、56号、58号、66号、69号、71号、75号,但当天成交额均比较小,全部在1万元到6万元之间。如果按照顺序发行融资计划,假设每期募集资金规模均为200万元,则辉山乳业上述融资,总量或已达1.5亿元。

辉山乳业在地方金交所进行的非标产品融资也不仅限于大连金交所一家。一家名为网金社的互联网平台,曾于2016年7月发布产品信息,当月12日,该平台发行“尊享-穗鑫金辉1号理财计划”,产品说明显示,“尊享-穗鑫金辉1号理财计划”由广州金交所发行,募集金额5000万元,年化率为7.2%、期限183天,由辉山乳业提供本息连带责任担保,资金用途为向辉山中国发放银行委托贷款。2017年1月17日,该产品已全部按照到期实现收益率完成兑付。

P2P平台也是辉山乳业的融资渠道。深圳P2P平台红岭创投3月24日透露,今年年初,辉山中国在该平台借款5000万元,放款时间为2月9日,该笔借款由辽宁辉山集团(锦州)有限公司、辽宁辉山乳业集团(沈阳)有限公司提供担保。

中国经济必将破浪前行

中国经济必将破浪前行 进一步激发境外旅客入境旅游消费活力离

进一步激发境外旅客入境旅游消费活力离 2025全国民营企业数字化绿色化协同转型

2025全国民营企业数字化绿色化协同转型 河南发文支持就业!归集重点产业企业用

河南发文支持就业!归集重点产业企业用 同比增长5.3%!

同比增长5.3%! 中央城市工作会议在北京举行 习近平发表

中央城市工作会议在北京举行 习近平发表 中国青年企业家协会第十三届理事会第二

中国青年企业家协会第十三届理事会第二 “调研不是走过场,是沉下去、扎进去”

“调研不是走过场,是沉下去、扎进去” 2025年上半年河南经济形势分析暨全年展

2025年上半年河南经济形势分析暨全年展 A股迎利好,财政部最新通知

A股迎利好,财政部最新通知 圣境甘南:从草原到山城的县域振兴实践

圣境甘南:从草原到山城的县域振兴实践 盐都富顺 梦里水乡

盐都富顺 梦里水乡 “一针一线”织就创新引领的担当和勇气

“一针一线”织就创新引领的担当和勇气 《求是》杂志刊发中共全国工商联党组署

《求是》杂志刊发中共全国工商联党组署 两会聚焦|争做创新主体,构筑竞争优势

两会聚焦|争做创新主体,构筑竞争优势 沈莹出席广东省民营企业建设现代化产业

沈莹出席广东省民营企业建设现代化产业 全国工商联与中国建设银行召开2025年推

全国工商联与中国建设银行召开2025年推 天山明珠耀丝路 哈密逐梦谱新篇

天山明珠耀丝路 哈密逐梦谱新篇 全国工商联召开会员管理改革工作会议

全国工商联召开会员管理改革工作会议 2023“百城万企”民企高校携手促就业行

2023“百城万企”民企高校携手促就业行 中国青年企业家协会党支部赴李大钊故居

中国青年企业家协会党支部赴李大钊故居